杰普特科创板上市事项将于9月5日审议。公司已历经数轮问询答复。

杰普特在资本市场上并非生面孔,先后经历过挂牌新三板、拟创业板上市但未成功。招股书显示,公司自主研发的MOPA脉冲光纤激光器打破垄断,行业领先。此次拟募集资金9.73亿元,将用于光纤激光器扩产建设项目、激光/光学智能装备扩产建设项目、半导体激光器扩产建设项目等。

市场占有率领先

杰普特主营研发、生产和销售激光器以及主要用于集成电路和半导体光电相关器件精密检测及微加工的智能装备。公司是国内首家商用“脉宽可调高功率脉冲光纤激光器(MOPA脉冲光纤激光器)”生产制造商和领先的光电精密检测及激光加工智能装备提供商。

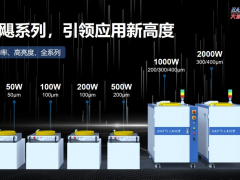

公司的激光器产品包括脉冲光纤激光器、连续光纤激光器和固体激光器等。2006年成立之初,杰普特即自主研发MOPA脉冲光纤激光器,并于2010年投入量产和销售,为首家国产商用MOPA脉冲光纤激光器生产制造商。公司从激光光纤器件领域拓展到激光器领域。公司在MOPA脉冲光纤激光器领域拥有多年的技术沉淀和大量优质客户,技术与市场占有率均居国内领先水平。

根据《2019中国激光产业发展报告》,2018年光纤激光器国内市场,美国IPG、锐科激光、创新激光市占率分别为50.1%、17.8%、12.3%,杰普特占5%,排第六位。

招股书显示,公司MOPA脉冲光纤激光器产品毛利率最高,2018年该产品销售收入1.93亿元,毛利率为37.43%;2019年上半年该产品实现销售收入1.09亿元,毛利率为41.14%。杰普特正在研发功率更高、脉宽更窄的固体激光器。

2016年12月杰普特挂牌新三板。随后,公司公告接受上市辅导,拟申请终止挂牌。

2017年6月30日,杰普特拟在创业板公开发行2177.97万股,拟募集资金4.19亿元。不过,证监会的反馈意见对杰普特的规范性以及信息披露工作提出了质疑。2018年3月,杰普特创业板IPO终止审查。

今年4月4日,上交所网站公布杰普特科创板上市的申请获受理。杰普特此次拟公开发行A股不超过2309.21万股,拟募集资金9.73亿元。募资金额较冲刺创业板时增长超过一倍。

招股书显示,杰普特创始人黄治家直接持有公司28.66%股份,通过员工持股平台同聚咨询控制公司22.59%的股份,通过一致行动人其子黄淮控制公司4.55%的股份,合计控制公司55.80%的股份。黄治家自2006年4月公司成立之日起担任杰普特董事长,为公司控股股东和实际控制人。

跻身苹果产业链

招股书介绍,激光技术成为先进制造技术的代表和升级改造传统工业的重要手段。杰普特凭借其在激光器、光源器件和设计等方面的优势,为苹果公司、国巨股份、意法半导体、LGIT、AMS、厚声电子、乾坤科技、华新科技等企业提供精密激光/光学智能装备。

公司是苹果公司在光谱检测领域的核心供应商;公司激光调阻机系列产品用于国巨股份、厚声电子、乾坤科技、华新科技等大型电阻厂家生产线的电阻切割、电路精密调节等;公司生产的VCSEL激光模组检测系统主要应用于智能手机3D人脸识别系统的模组检测以及手机面板玻璃模组检测。

杰普特对苹果公司等客户的依赖受到问询。

招股书显示,2016年、2017年、2018年和2019年1-6月,杰普特对苹果公司的销售收入分别为1083.38万元、2.48亿元、1.54亿元和854.34万元。杰普特解释,公司装备产品多为根据客户需求而设计研发的定制化装备,公司与苹果公司合作的多项智能装备的需求取决于客户新产品的创新功能。报告期内,公司对苹果公司实现销售的产品主要为智能光谱检测设备,产品类型相对较少。自2018年以来,苹果公司新产品中屏幕的生产工艺和材质变化较小,所需替换、更新的光谱检测设备数量较少。

2019年上半年,杰普特对苹果公司的智能装备产品销售收入主要为苹果公司委托公司研发用于检测Airpods2红外传感器的智能光谱检测设备,实现智能装备产品销售收入148.83万元,同时实现维修和技术服务及零配件销售收入705.51万元。

杰普特表示,公司为苹果公司提供的定制化产品类型相对较少,公司智能装备产品销售与苹果公司创新需求、新产品的创新功能开发情况高度相关,面临因苹果公司产品创新需求减少以及新产品推向市场不确定性而导致对苹果公司销售大幅下降的风险。此外,公司与苹果公司合作模式为参与其前期创新技术的研发过程,获得苹果公司认可后继而获得相应订单。如未来公司不能在技术创新方面保持优势,可能存在因无法获得苹果公司认可而导致无法获得相关订单的风险。

杰普特指出,2019年上半年公司对苹果公司收入出现较大幅度下降,但苹果公司仍为消费电子领域全球范围内最具创新能力的公司之一。特别是5G时代到来后,公司将积极与苹果公司开展合作,作为未来生产经营的主要战略之一。公司已经完成或者正在执行多个苹果公司的新研发项目,但尚未形成较大规模订单,预期未来将实现更多业务机会;公司积极开展与AMS公司、意法半导体公司等消费电子模组国际知名供应商的战略合作,报告期内公司已与AMS公司、深圳赛意法微电子有限公司开展业务合作并实现部分收入。未来将进一步提升产业链黏性和产品核心竞争力,业务稳定性及可持续性将逐步增强。

研发费用逐步提升

2016年-2018年,杰普特营业收入分别为2.53亿元、6.33亿元、6.66亿元;净利润分别为618.07万元、8766.91万元、9336.1万元;主营业务毛利率分别为31.27%、33.64%、34.19%。

2019年上半年,公司实现营业收入3.02亿元,同比下降9.41%;净利润3921.09万元,同比下降16.59%;扣非后净利润3062.79万元,同比下降27.08%。杰普特表示,受下游消费电子行业增速放缓影响,公司2019年度经营业绩面临下滑风险。

2018年公司连续光纤激光器产品毛利率仍为负。杰普特称,该产品公司起步较晚,但技术指标进步较快,已逐步缩小与国内竞争对手的差距,达到国内先进水平;但销售额较国内领先厂商偏低,由于销售规模较小等因素报告期内尚处于亏损状态。

2017年、2018年和2019年1-6月,公司连续光纤激光器毛利率分别为-9.67%、-3.26%和6.20%,主要是因为产品处于市场推广期,定价略低于行业平均水平,且产量较低,单位固定成本支出较高以及原材料自制比例较低导致材料成本较高。

上交所对此提出了问询。杰普特回复称,连续光纤激光器产品定价略低于行业价格,单位固定成本支出偏高,自制原材料成本比例较低,导致毛利率为负。若剔除上述因素影响,2018年连续光纤激光器毛利率约19%-22%。这一水平仍低于锐科激光、创鑫激光等可比公司。

杰普特表示,公司毛利率低于创鑫激光和锐科激光具有合理性。公司连续光纤激光器毛利率在剔除自制原材料的成本差异、销售单价差异和固定支出差异后毛利率较创鑫激光差异较小。差异原因主要为公司连续光纤激光器目前的产销量规模较小,除自制原材料外的其他原材料采购成本相对较高,导致生产成本较高。毛利率相对锐科激光较低,主要因为锐科激光已实现特种光纤的自制,且更大的产销量规模下原材料采购成本相对更低。

杰普特研发费用呈逐步提高态势。2016年、2017年、2018年和2019年上半年,研发费用分别为1859.13万元、4709.45万元、5338.80万元、2950.15万元,占营收比例分别为7.33%、7.44%、8.01%、9.77%。

客服热线:

客服热线: